一只普通债券一般会定期支付票息,这种票息收入可均摊到持有债券的每一天。在付息日之前,从上个付息日到当天均摊累计的债券利息被称为该债券当天的应付利息。它有简单的计算公式:

应计利息 = 面值 × 票面利率 ÷ 365 × 上次付息日以来的天数

交易债券时,债券买入方需支付的价格为全价,这其中包括债券的净价,以及当日的应计利息。

全价 = 净价 + 应计利息

应计利息是单个债券的净价和全价的区别。它在付息日为零,接下来逐渐变大,直到下一个付息日重新清零。

下面谈指数,全价指数和净价指数比较容易理解,全价指数的每日收益率就是全价变动的加权平均,净价指数的每日收益率就是净价变动的加权平均。具体而言,全价指数$ I^F_T$ 的计算公式是

其中$ P^F_{i,T}$ 是各债券在$ T$ 日的全价,$ W^F_{i,T}$ 是各债券在$ T$ 日的全价指数权重。

净价指数$ I^N_T$ 的计算公式是

其中$ P^N_{i,T}$ 是各债券在$ T$ 日的净价,$ W^N_{i,T}$ 是各债券在$ T$ 日的净价指数权重。

而财富指数稍微有点复杂。简单地说,财富指数是考虑(利息$ INT_{i,T}$ 和本金$ PIN_{i,T}$ )现金流入流出的指数。财富指数$ I^{TR}_T$ 的计算公式是:

财富指数的每日收益率同样是债券收益率的加权平均(权重和全价指数一样),它跟全价指数的区别在于在计算债券每日收益率,需在全价的基础上将当天的现金流考虑进来。即财富指数考虑了现金流的再投资。

中债在实际处理时有多种方法,比如新综合指数的编制中,收到的利息及提前偿还的本金收入按日累计作为现金投资于活期存款,月末最后一个工作日将当月累积的现金全部再投资于债券组合中。这时候的计算公式比上面要复杂很多,但本质并无差异。具体计算公式可参考中债-新综合指数编制方案中文文档。

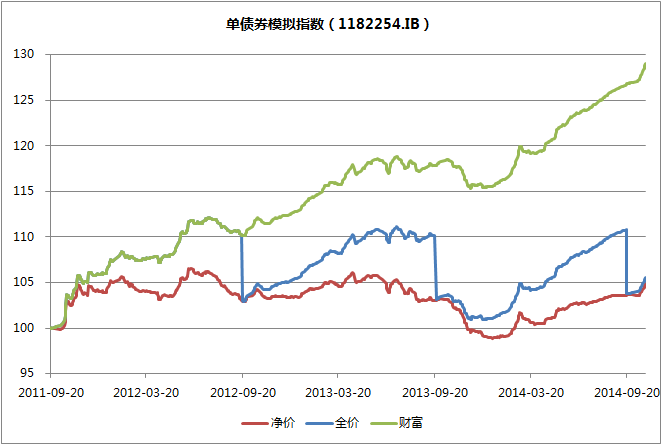

如果指数里只有一只债券,那么净价指数、全价指数、财富指数就会长以下样子(以 xxx 为例)。其中净价指数维持在 100 左右;全价指数与净价指数之间相差应计利息,每日递增,但在付息日会突然清零,所以全价指数分为一段一段,其间间不连续;财富指数则会离净价指数越来越远。

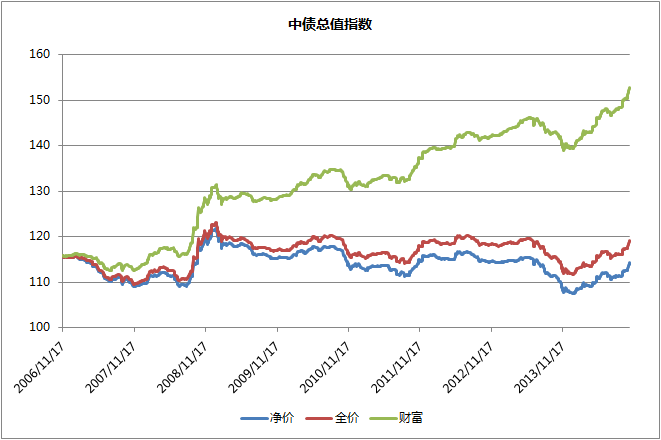

如果指数里有很多债券,财富指数同样会离净价指数越来越远,但由于债券的到期时点是平均的,全价指数和净价指数的走势基本一致,不会出现突然掉落。

最后回到问题,中债为何对一个指数要给出净价、全价和财富三个类型呢?以我之见,净价指数和财富指数的区别如下:

- 净价指数用来衡量债券市场的涨跌,它和收益率的变动相反。

- 财富指数用来做绩效比较、业绩基准。

但我没想到全价指数具体有什么用处,它甚至不连续(严格意义上)。另外,它的实际值跟净价指数也基本上没有差异。

其它还有几个疑问:

- 从公式上看,全价指数和净价指数没有考虑本金的提前支付。如果有本金支付,指数会异常下跌。我不确定这只是计算公式的疏忽还是真实处理就是如此。

- 中债-新综合指数是中债最新发布的指数,其中再投资的处理从之前的立即再投资改成按日累计到月末再集中再投资。我不确定这种处理方法的意图何在,除了增加计算的复杂性外。

最后再给一个思考题:

股票指数如上证综指、沪深 300 指数,若类比的话,属于净价指数、全价指数还是财富指数?

Q. E. D.